Autor: Victor Baciu

Victor Baciu

Ce reprezintă finanțarea participativă (crowdfunding)?

În sens larg, prin crowdfunding se înțelege activitatea de obținere de la un număr mare de persoane a unor sume mici de bani pentru finanțarea unui proiect, de obicei, prin intermediul internetului.[1]

Finanțarea participativă poate oferi numeroase avantaje unui palete largi de utilizatori, ceea ce se explică, în parte, prin flexibilitatea sa, prin angajarea comunităților și prin varietatea formelor de finanțare pe care le poate oferi. Spre deosebire de alte modele precum donațiile sau recompensele, care nu antrenează beneficii financiare pentru investitori, modelele de finanțare participativă bazate pe creditare sau investiții implică perspective de beneficii financiare. Prima categorie poate fi desemnată, în general, ca multisponsorizare, în timp ce a doua poate fi descrisă ca multicreditare sau multiinvestiții. Inițiatorii unei campanii de strângere a fondurilor pot fi IMM-uri, întreprinderi nou înființate, mici întreprinzători, întreprinzători sociali, persoane care desfășoară activități independente, sectoare culturale și creative, autorități publice, proiecte inovatoare sau proiecte de mediu, organisme de interes public, cercetători, consumatori sau șomeri.[2]

Care sunt subiecții participanți la activitatea de finanțare participativă?

Titularul de proiect – persoana care prin intermediul platformei de finanțare participativă dorește să își finanțeze proiectul.

Furnizorul de servicii de finanțare participativă – persoană juridică furnizoare de servicii de finanțare participativă, care gestionează sau operează un sistem electronic de informații (platforma de finanțare participativă).

Investitorul – persoana care prin intermediul platformei de finanțare participativă finanțează un proiect.[3]

Care este esența serviciului de finanțare participativă?

Serviciul de finanțare participativă presupune punerea în legătură a investitorilor interesați să acorde finanțare cu titularii de proiecte prin utilizarea unei platforme de finanțare participativă.[4]

Care sunt principalele tipuri de finanțare participativă?

Datorită multitudinii relațiilor din acest domeniu, pe de o parte, și a lipsei unor reglementări uniforme la nivelul statelor, pe de altă parte, se notează existența mai multor tipuri de finanțare participativă, precum:

- finanțarea participativă bazată pe împrumut (peer-to-peer consumer lending sau peer-to-peer business lending, (în continuare „crowdlending”)) – investitorul transmite în proprietatea titularului de proiect o sumă de bani, urmând ca la scadență banii să fie restituiți în aceeași sumă, cu plata dobânzii;

- finanțarea participativă bazată pe recompense (reward-based crowdfunding) – investitorul transmite titularului de proiect o sumă de bani, la o dată ulterioară având posibilitatea de a obține o recompensă nefinanciară, precum bunuri sau servicii;

- finanțarea participativă bazată pe donații (donation-based crowdfunding) – investitorul transmite cu titlu gratuit o sumă de bani, fără a urmări obținerea în schimb a unui folos patrimonial;

- finanțare participativă bazată pe investiții (investment-based crowdfunding) – investitorul achiziționează participații la capital sau alte valori mobiliare.

Care este dinamica relațiilor în domeniul activității de finanțare participativă?

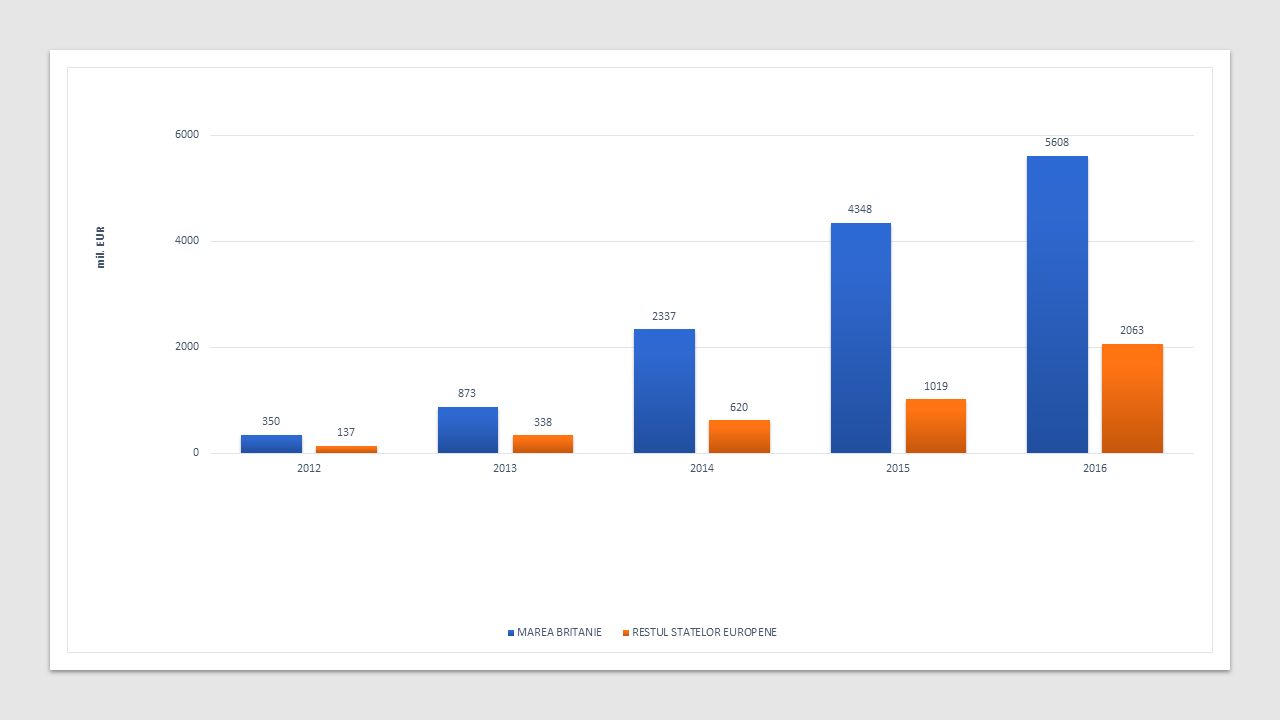

Conform datelor publicate pe site-ul statista.com, mărimea pieței surselor alternative de finanțare din Marea Britanie în perioada anilor 2012-2016 a crescut de la 350 milioane EUR în anul 2012 până la 5608 milioane EUR în anul 2016 (o creștere cu aproximativ 1500 %), iar în restul statelor europene, de la 137 milioane EUR în anul 2012 până 2063 milioane EUR în anul 2016 (o creștere cu aproximativ 1400 %).[5]

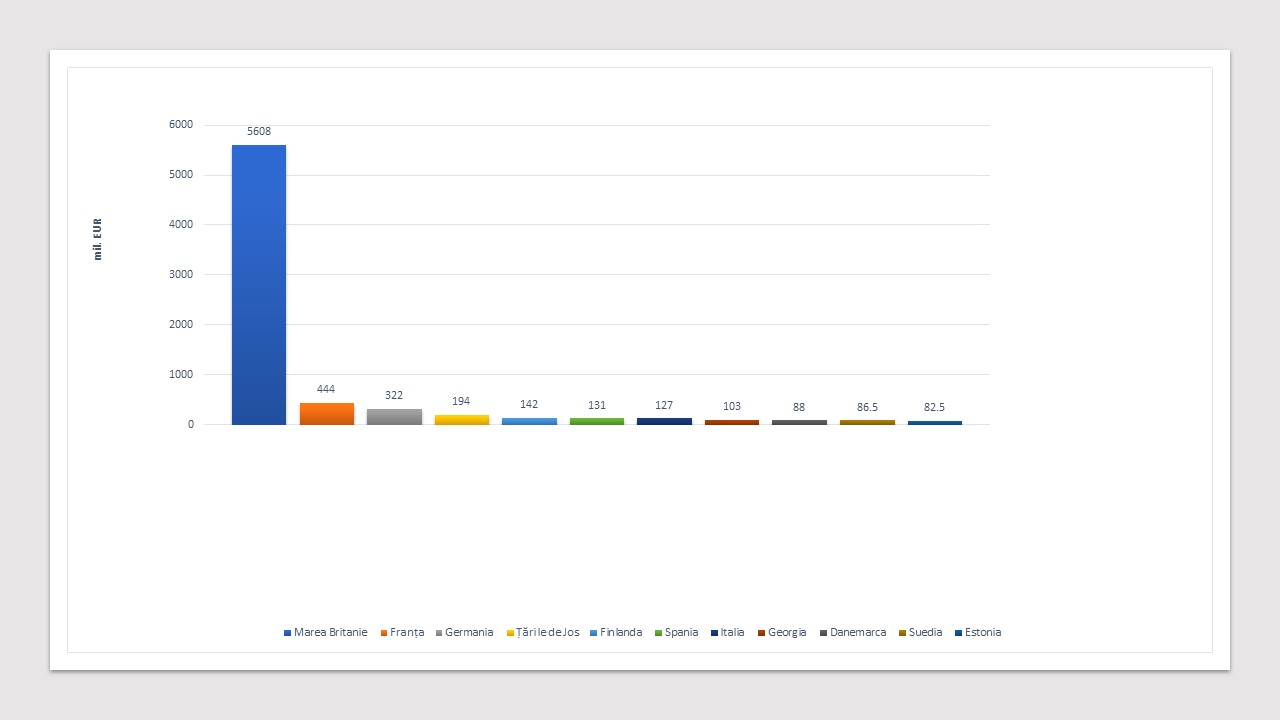

În ce privește datele statistice pe grupuri de state, în anul 2016, mărimea pieței surselor alternative de finanțare, conform datelor publicate pe același site, se cifrează la următoarele:[6]

În ce privește datele statistice pe grupuri de state, în anul 2016, mărimea pieței surselor alternative de finanțare, conform datelor publicate pe același site, se cifrează la următoarele:[6]

Ce stabilește cadrul normativ în vigoare?

În Republica Moldova crowdfunding-ul este definit la art. 3 din Legea nr. 179 din 21.07.2016, cu privire la întreprinderile mici și mijlocii, ca fiind un “mod de finanțare a unor proiecte folosind resurse on-line (forumuri, platforme de socializare etc.) care substituie sistemul clasic de donație cu o metodologie de tip recompensă. Inițiatorii proiectului lansat creează o rețea ai cărei membri oferă bani în schimbul serviciilor sau produselor generate de proiect;”.

Paradoxal, dar în lipsa unui cadru de reglementare complex, Legea 179/2016 conține doar o singură prevedere cu privire la finanțarea participativă, unde la art. 14 alin. (1), lit. j) stabilește în sarcina autorităților competente, necesitatea de a stimula crearea platformelor on-line de finanțare participativă.

Scopul urmărit prin adoptarea respectivei Legi poate fi dedus făcând referire la nota informativă care a însoțit proiectul legii, act care permite identificarea voinței autorității publice.[7]

Conform notei informative, legea are drept scop: (i) promovarea dezvoltării durabile a IMM-urilor, prin îmbunătățirea mediului juridic și economic; (ii) asigurarea și creșterea competitivității și performanțelor întreprinderilor micro, mici și mijlocii; (iii) facilitarea ajustării la timp cu schimbările economice și tehnologice.[8]

De asemenea, au fost identificate alte două acte normative care vin să încurajeze dezvoltarea acestei industrii, precum:

(i) Hotărârea Guvernului nr. 685 din 13.09.2012, cu privire la aprobarea Strategiei de dezvoltare a sectorului întreprinderilor mici și mijlocii pentru anii 2012-2020, unde pentru îmbunătățirea accesului IMM-urilor la finanțare, se stabilește drept obiectiv dezvoltarea schemelor inovative de finanțare, în particular, a unei platforme de crowdfunding pentru IMM-uri.

(ii) Hotărârea Guvernului nr. 609 din 28.07.2017, cu privire la aprobarea Cadrului bugetar pe termen mediu (2018-2020), unde printre principalele priorități/măsuri sectoriale pe anii 2018-2020, în particular, în domeniul dezvoltării sectorului privat, identificăm susținerea mediului privat prin identificarea și implementarea modelelor de investiții inovative (venture capital, crowdfunding și business angels).

Ținând cont de lipsa altor dispoziții în domeniul crowdfunding-ului până la adoptarea Legii 179/2016, se apreciază ca fiind utilă consacrarea legislativă a acestei instituții.

Pe de altă parte, existența normelor juridice nu presupune și eficiența acestora, având în vedere următoarele:

- Definiția crowdfunding-ului este în fond una îngustă, care limitează inutil sfera finanțării participative și nu ține cont de practica internațională, legea reglementând doar finanțarea participativă bazată pe recompense (aceste dispoziții nu exclud totuși existența în practică a altor tipuri)

- Este oportun ca respectiva instituție să fie privită nu doar în calitate de modalitate de finanțare a IMM-urilor, cercul subiecților urmând a fi lărgit

- Datorită complexității raporturilor, aceste norme nu sunt suficiente pentru ca scopul declarat să fie atins

- Datorită cadrului legal existent se atestă o situație de incertitudine juridică în ce privește normele în vigoare care pot fi aplicate asupra acestor raporturi

- În lipsa unor norme clare și previzibile, activitatea furnizorilor de servicii de finanțare participativă stagnează per ansamblu, iar investitorii în continuare nefiind asigurați împotriva riscurilor

În continuare ne propunem să analizăm sub incidența căror legi intră raporturile dintre participanții la activitatea de finanțare participativă. Răspunsul la respectiva întrebare este deosebit de important, or, pe de o parte, urmează a se evita creșterea excesivă a numărului de norme juridice, iar pe de altă parte, o “ajustare” artificială a acestor relații și aplicarea “nevoită” asupra lor a construcțiilor juridice existente.[9]

În opinia unor autori străini, în lipsa unor reglementări, platformele de orice fel (e-marketplaces, rețelele de socializare, platformele de crowdfunding) activează în calitate de medii electronice închise. Diferența dintre un mediu electronic închis și unul deschis are la bază un factor juridic. Caracterul închis al platformelor este atins prin utilizarea construcțiilor contractuale care creează un mediu de încredere pentru utilizatori, autonom, auto-reglementat, și în cea mai mare măsură posibilă, independent de jurisdicțiile naționale. Prin urmare, o platformă electronică, ca mediu închis, este construită având la bază o multitudine de acorduri încheiate între operator și comunitatea utilizatorilor. În lipsa unor reglementări specifice, drepturile și obligațiile operatorilor sunt stabilite prin termenii contractuali dintre operator și fiecare utilizator. Scopul unui mediu închis este, de fapt, de a genera încredere într-o situație incertă, increderea presupunând previzibilitate, reducerea incertitudinilor și minimizarea riscurilor.[10]

Această ipoteză este valabilă dacă analizăm termenii și condițiile publicate pe site-urile platformelor de finanțare participativă din Republica Moldova în ce privește modalitatea de desfășurare a activității și raporturile care se nasc între participanți în urma încheierii contractelor civile.[11]

Cu referire la acest ultim aspect, natura contractelor propriu-zise încheiate între participanții la raporturile de crowdfunding se aseamănă cu cea a contractului de donație, împrumut, prestări servicii sau vânzare-cumpărare a bunului viitor, totuși existând diferențe semnificative, subiectul fiind în continuare dezbătut în rândurile juriștilor, mai ales sub aspectul necesității de a exista reglementări speciale.

Cu titlu de exemplu, pentru a putea desfășura activitatea de finanțare participativă bazată pe împrumut, furnizorul din Republica Moldova a recurs la următoarea construcție contractuală, fiind încheiat un contract tripartit.[12]

Conform stipulațiilor contractuale sunt parte la contract: finanțatorul, beneficiarul și societatea care gestionează platforma (agent), ultimul fiind numit prin contract în calitate de reprezentant al finanțatorului.

Prin contract, finanțatorul se obligă să acorde beneficiarului prin intermediul agentului, fonduri pentru finanțarea unui proiect, iar beneficiarul se obligă să restituie finanțatorului mijloacele bănești în aceeași sumă. Fondurile puse la dispoziția beneficiarului sunt purtătoare de dobândă (în exemplul de față, rata constituie 1,5% anual).

Pentru punerea fondurilor la dispoziția beneficiarului, finanțatorul urmează să le transfere pe contul bancar al agentului, care la rândul său, le transferă într-un termen determinat și în condițiile prevăzute în contract, pe contul bancar al beneficiarului, percepând un comision în mărime de 2% din fondurile transmise de finanțator.

Pe aceeași linie de gândire, făcând abstracție de la un tip concret de finanțare participativă, luând în considerare diversele modalități posibile de desfășurare a acestei activități și ținând cont de faptul că nu a fost identificată o poziție oficială a autorităților publice cu privire la această activitate, aceste raporturi ar putea cădea sub incidența următoarelor legi:

- Legea nr. 284 din 22.07.2004, privind comerțul electronic

- Legea nr. 105 din 13.03.2003, privind protecția consumatorilor

- Legea nr. 256 din 09.12.2011, privind clauzele abuzive în contractele încheiate cu consumatorii

- Legea nr. 202 din 12.07.2013, privind contractele de credit pentru consumatori

- Legea nr. 157 din 18.07.2014, despre încheierea și executarea contractelor la distanță privind serviciile financiare de consum

- Legea nr. 114 din 18.05.2012, cu privire la serviciile de plată și moneda electronică

- Legea nr. 308 din 22.12.2017, cu privire la prevenirea și combaterea spălării banilor și finanțării terorismului

- Codul civil al Republicii Moldova, nr. 1107 din 06.06.2002 ș.a.

Concluzii

- Cadrul normativ al Republicii Moldova stabilește doar definiția legală a noțiunii de crowdfunding și unele măsuri pentru facilitarea accesului la finanțare a întreprinderilor mici și mijlocii;

- Activitatea furnizorilor de servicii de finanțare participativă nu este o activitate reglementată în Republica Moldova. Cu titlu de drept comparat, în majoritatea statelor care au instituit propriile regimuri legislative, de regulă doar activitățile de finanțare participativă bazate pe împrumut și investiții sunt activități reglementate;[13]

- În lipsa reglementărilor speciale, relațiile avute în vedere în prezentul studiu pot cădea sub incidența mai multor legi.

________________________________________________________

[1] [https://dictionary.cambridge.org/dictionary/english/crowdfunding]

[2] [https://eur-lex.europa.eu/legal-content/RO/TXT/HTML/?uri=CELEX:52014DC0172&from=RO]

[3] [https://ec.europa.eu/info/law/better-regulation/initiatives/com-2018-113_en]

[4] Ibidem.

[5] [https://www.statista.com/statistics/412319/europe-market-size-alternative-finance-by-region/]

[6] [https://www.statista.com/statistics/412372/europe-alternative-finance-funding-amounts-country/]

[7] Art. 71 alin. (4) din Legea nr. 100 din 22.12.2017, cu privire la actele normative

[9] Актуальные проблемы предпринимательского права: Выпуск 4 / под ред. канд. юрид. наук А.Е. Молотникова. – М.: Стартап, 2015, p. 19.

[10] Teresa Rodríguez-de-las-Heras Ballell, Rules for Electronic Platforms: the role of platforms and intermediaries in digital economy. A Case for Harmonization, p. 5

[http://www.uncitral.org/pdf/english/congress/Papers_for_Programme/139-RODRIGUEZ-Rules_for_Electronic_Platforms.pdf]

[11] Cu titlu de exemplu, pe site-ul platformei “Guvern24”, pot fi întâlnite următoarele formulări: (i) “În momentul publicării proiectului pe site pentru începerea colectării de fonduri are loc semnarea unui contract de colaborare între Guvern24 și Beneficiarul […]”; (ii) “Beneficiarii sunt obligați să: […] Semneze un contract cu platforma Guvern24 prin care el ne asigură de realizarea adecvată a proiectului promis către donatori prin prezentarea la finele proiectului propriu-zis a Raportului Financiar și a Raportului de Distribuire a Recompenselor (dacă se aplică)” [https://guvern24.md/terms-and-conditions/]

[12] [https://guvern24.md/projects/imprumutul-participativ-sustine-un-antreprenor/]

[13] Kieran Garvey, Tania Ziegler et al., Crowdfunding in East Africa: Regulation and Policy for Market Development, 2017, p. 12.

[https://www.jbs.cam.ac.uk/fileadmin/user_upload/research/centres/alternative-finance/downloads/2017-05-eastafrica-crowdfunding-report.pdf].

Ivo Jenik, Timothy Lyman, Alessandro Nava, Crowdfunding and Financial Inclusion, 2017, p.7, 10.

[https://www.cgap.org/sites/default/files/Working-Paper-Crowdfunding-and-Financial-Inclusion-Mar-2017.pdf].

Aflaţi mai mult despre crowdfunding, Victor BACIU